住宅ローンを検討する際、どの金融機関を選ぶべきか迷うことは多い。三井住友銀行は日本の3大メガバンクの一つであり、その住宅ローン商品は多くの人々の関心を集めている。しかし、金利の動向や商品の特徴、申し込み方法など、知っておくべき情報は多岐にわたる。

この記事では、三井住友銀行の住宅ローンの最新情報や特徴、選び方のポイントを詳しく解説する。これから住宅ローンを組む方や、借り換えを考えている方にとって、重要な判断材料となるだろう。

【2024年10月更新】三井住友銀行の住宅ローン金利情報

| 金利タイプ | 金利(通期型/当初型) |

|---|---|

| 変動金利 | 0.625% ~ 0.875% |

| 固定2年 | 1.50% ~ 1.75%/-(なし) |

| 固定3年 | 1.65% ~ 1.90%/-(なし) |

| 固定5年 | 1.70% ~ 1.95%/1.40% |

| 固定10年 | 2.00% ~ 2.25%/1.70% |

| 固定15年 | 2.30% ~ 2.55%/2.00% |

| 固定20年 | 2.50% ~ 2.75%/2.20% |

| 全固定10年~15年 | 2.26% ~ 2.76% |

| 全固定15年~20年 | 2.34% ~ 2.84% |

| 全固定20年~35年 | 2.57% ~ 3.07% |

三井住友銀行の住宅ローンでは、借入期間や金利タイプによって異なる金利が設定されている。変動金利型は0.625%と最も低い金利水準となっているが、市場金利の変動に応じて金利が変わるリスクがある。一方、固定金利期間選択型は期間によって金利が異なり、2年から20年までの選択肢がある。

また、全期間固定金利型も取り扱っており、期間は15年~35年である。なお、三井住友銀行ではフラット35も取り扱っており、金利のほか、さまざまな条件を考慮して選択することができる。

専門家のワンポイントアドバイス:

変動金利型の選択を検討する際は、将来の金利上昇リスクも考慮しましょう。返済期間が長期にわたる場合、金利の変動が返済総額に大きく影響する可能性があります。

| 商品名 | 変動 | 3年 | 5年 | 10年 | 20年 | 30年 | 35年 |

|---|---|---|---|---|---|---|---|

| 通期引下 | 0.475 | 1.750 | 1.850 | 2.150 | 2.600 | – | – |

| 当初引下 | – | 1.550 | – | 1.850 | 2.100 | – | – |

| 全固定 | – | – | – | – | 2.380 | 2.630 | 2.630 |

※当初引下は「WEB申込専用住宅ローン〈固定金利特約型〉『最初にぐっと引下げプラン』」の金利

※全固定は、全期間固定金利型を意味する。

※金利は借入条件により変動する。

※フラットの取扱機関であっても省略している。

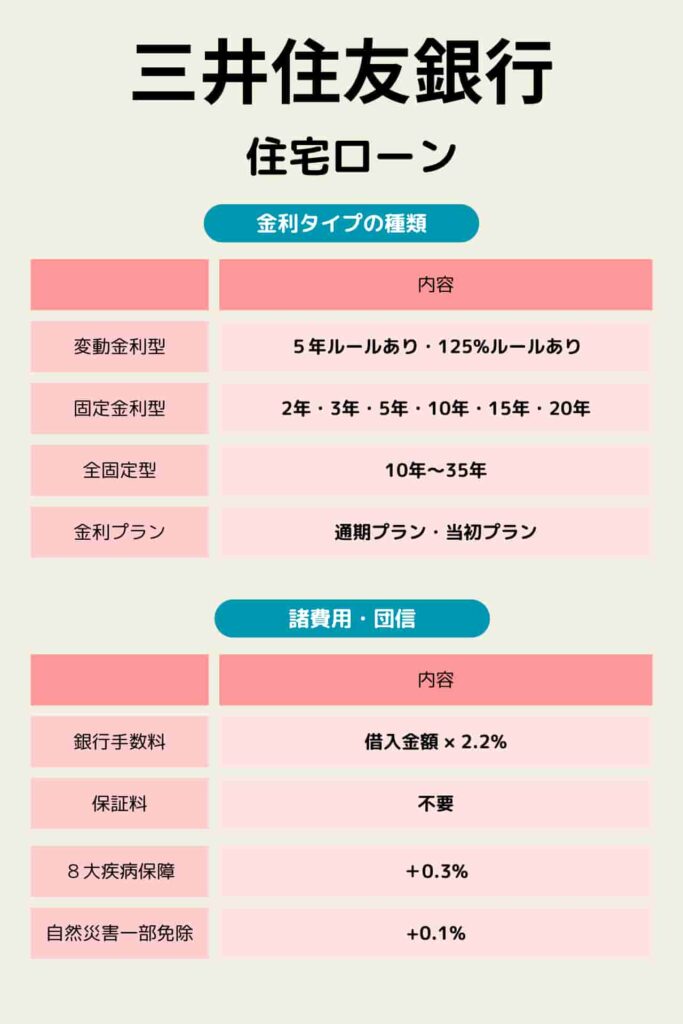

三井住友銀行の住宅ローンの特徴

三井住友銀行の住宅ローンは、メガバンクならではの安定性と幅広い商品ラインナップが特徴である。ここでは、同行の基本情報と住宅ローン商品の特徴を詳しく解説する。

三井住友銀行の基本情報

三井住友銀行は、三井住友フィナンシャルグループの中核を担う都市銀行である。2001年に旧三井銀行と旧住友銀行が合併して誕生した同行は、日本を代表する3大メガバンクの一つとして知られている。本店は東京都千代田区に置かれ、全国に約400の支店網を展開している。主な顧客層は個人から大企業まで幅広く、特に都市部を中心に強固な顧客基盤を持っている。

住宅ローン商品のラインナップ

三井住友銀行は、多様なニーズに応える豊富な住宅ローン商品を取り揃えている。主な商品として、以下のようなものがある。

まず、「WEB申込専用住宅ローン」がある。これは、インターネットを通じて申し込みから契約までの手続きが完結するため、来店の必要がなく、時間や場所の制約を受けずに利用できる。金利タイプは変動金利型と固定金利特約型から選択可能である。

次に、「超長期固定金利型住宅ローン」がある。これは、借入期間中の金利が固定されるため、将来の金利上昇リスクを回避したい顧客に適している。最長35年までの長期にわたって、安定した返済計画を立てることができる。

また、「借り換え住宅ローン」も用意されている。これは、他の金融機関で借りている住宅ローンを三井住友銀行に借り換えるための商品である。金利の見直しや返済期間の変更などにより、毎月の返済額を軽減できる可能性がある。

さらに、「8大疾病保障付住宅ローン」という特徴的な商品もある。これは、がんや急性心筋梗塞、脳卒中などの重大疾病に罹患した場合に、住宅ローン残高が0円になる保障が付いている。顧客の健康面での不安を軽減し、安心して住宅ローンを組むことができる。

これらの商品に加えて、「クロスサポート」と呼ばれる連生団体信用生命保険付き住宅ローンも提供している。これは、夫婦のどちらか一方に万が一のことがあった場合に、残されたパートナーの住宅ローン返済負担を軽減する仕組みである。

三井住友銀行の住宅ローン商品は、顧客のライフスタイルや将来のプランに合わせて選択できる多様性が特徴である。また、インターネットを活用した利便性の高いサービスと、充実した保障制度を組み合わせることで、幅広い層のニーズに応えている。

三井住友銀行の住宅ローンの金利タイプ

三井住友銀行は、顧客のニーズに合わせて選択できる複数の金利タイプを提供している。ここでは、主な金利タイプである変動金利型と固定金利型について、それぞれの特徴や選び方のポイントを解説する。

変動金利型

変動金利型は、市場金利の変動に応じて金利が変わる仕組みである。三井住友銀行の変動金利型住宅ローンは、年2回(4月1日と10月1日)に金利の見直しが行われる。この金利タイプの特徴は、金利が下がれば返済額も減少する可能性がある点である。

変動金利型のメリットは、固定金利型と比べて金利が低く設定されていることが多い点である。そのため、借入当初の返済負担を抑えたい場合に適している。また、金利が下がった場合には、その恩恵を直接受けることができる。

一方、デメリットとしては、金利が上昇した場合に返済額が増加するリスクがある点が挙げられる。ただし、三井住友銀行では返済額の急激な増加を防ぐため、5年間は返済額を据え置く「5年ルール」を採用している。この仕組みにより、金利の変動によるリスクを一定程度軽減することができる。

固定金利期間選択型

固定金利期間選択型は、一定期間金利を固定し、その期間が終了すると再度金利タイプを選択できる仕組みである。三井住友銀行では、2年、3年、5年、10年、15年、20年の中から固定期間を選択できる。

このタイプのメリットは、ライフステージの変化に合わせて柔軟に対応できる点である。例えば、子どもの教育費がかさむ時期は長めの固定期間を選び、その後は短めの期間を選ぶといった戦略が可能である。また、固定期間終了時に、その時点の金利動向を見て再度判断できるため、金利変動のリスクを一定程度抑えつつ、金利低下の恩恵を受けられる可能性がある。

一方、デメリットとしては、固定期間終了後に金利が上昇するリスクがある点が挙げられる。また、変動金利型と比べると金利が高めに設定されている傾向がある。固定期間中は金利が下がっても恩恵を受けられないため、金融情勢を見極める目が求められる。

全期間固定金利型

全期間固定金利型は、借入期間全体にわたって金利が固定される仕組みである。三井住友銀行では、これを「超長期固定金利型」と呼んでいる。この商品は、10年から35年の期間で利用でき、借入当初に決定した金利が返済完了まで変わらない。

全期間固定金利型の最大のメリットは、将来の金利上昇リスクを完全に回避できる点である。借入時点で返済額が確定するため、長期的な家計計画が立てやすく、安定した返済が可能となる。特に、金利上昇への不安が強い顧客や、長期的な視点で住宅ローンを組みたい顧客に適している。

デメリットとしては、金利が他のタイプと比べて高めに設定されている点が挙げられる。また、金利が下がった場合でもその恩恵を受けられない。さらに、途中で繰上返済や借換えを行う際に手数料が高くなる可能性がある点にも注意が必要である。

三井住友銀行の全期間固定金利型は、長期的な安定性を重視する顧客に向いている。ただし、金利の高さや柔軟性の低さを考慮すると、将来的な収入の安定性や住宅の保有予定期間などを十分に検討した上で選択すべきである。

金利タイプの選択は、個々の経済状況やリスク許容度、将来のライフプランなどに大きく左右される。三井住友銀行では、これらの金利タイプについて詳細な説明と相談サービスを提供しているため、自身の状況に最適な選択ができるよう支援を受けることが可能である。

三井住友銀行の住宅ローンを選ぶメリット

三井住友銀行の住宅ローンは、多様な商品ラインナップと充実したサービスが特徴である。ここでは、同行の住宅ローンを選ぶことで得られるメリットや、どのような人に向いているかを解説する。

三井住友銀行ならではのサービス

三井住友銀行は、住宅ローン利用者に独自のサービスや特典を提供している。その中でも特筆すべきは、Oliveアカウントと連携したVポイントアッププログラムである。このプログラムでは、住宅ローンの契約者がOliveアカウントを利用することで、対象のコンビニエンスストアや飲食店でのクレジットカード利用時に最大で20%のVポイントが還元される。これにより、日常的な買い物や食事で大きなポイント還元を受けられる。

さらに、Oliveアカウントでは定額自動入金が手数料0円で利用できる。これにより、他行の口座から三井住友銀行の口座への入金が容易になり、住宅ローンの返済がスムーズに行える。

また、三井住友銀行では「ライフイベントサポートプラン」を提供している。これは、住宅ローンの借入期間中にライフイベントを迎えた際に、一定期間返済額を軽減できるサービスである。産休や育休中など、一時的に収入が減少する時期でも安心して返済を続けられる仕組みとなっている。

専門家のワンポイントアドバイス:

Oliveアカウントとの連携やVポイントアッププログラムは魅力的ですが、これらのサービスを最大限活用できるかどうかも考慮しましょう。日常的な利用頻度が低い場合、メリットが限定的になる可能性があります。

WEBでの簡単な手続き

三井住友銀行の住宅ローンは、WEBを活用した利便性の高いサービスを提供している。住宅ローンの申し込みから契約後の各種手続きまで、インターネットを通じて簡単に行うことができる。まず、住宅ローンの審査申し込みはWEBで24時間いつでも行える。審査結果は電話やメールで連絡され、スピーディーな対応が可能である。

さらに、借入中の顧客はSMBCダイレクト(インターネットバンキング)を利用することで、さまざまなメリットを得られる。例えば、一部繰上返済の手数料が無料になる。また、住宅ローンの金利種類変更も無料で行える。加えて、住宅ローン残高や返済状況をいつでも確認できるため、自身の返済状況を常に把握することができる。

これらのサービスにより、三井住友銀行の住宅ローンは、デジタル技術を活用した利便性の高さが特徴となっている。時間や場所を問わず、自身の都合に合わせて手続きや確認ができることは、忙しい現代人にとって大きなメリットとなる。

三井住友銀行の住宅ローンは、充実したポイント還元プログラム、ライフイベントに応じた柔軟な返済プラン、そしてWEBを活用した便利なサービスを求める人に特に向いている。また、メガバンクならではの安定性と信頼性を重視する顧客にとっても、魅力的な選択肢となるだろう。

三井住友銀行の住宅ローン利用時の注意点

三井住友銀行の住宅ローンを利用する際には、いくつかの注意点がある。ここでは、気をつけるべきポイントやデメリットについて解説する。

金利優遇条件

三井住友銀行の住宅ローンでは、金利優遇を受けられる可能性があるが、その条件や注意点については添付ファイルに具体的な記載がない。ただし、Oliveアカウントの利用やVポイントアッププログラムへの参加が、間接的に金利優遇につながる可能性がある。詳細な条件については、三井住友銀行に直接確認する必要がある。

手数料や諸費用

住宅ローン利用時には、さまざまな手数料や諸費用がかかる。三井住友銀行のWEB申込専用住宅ローンの場合、お借入時の手数料として融資金額の2.2%(消費税込)が必要である。この手数料は、借入額によっては高額になる可能性があるため、事前に十分な確認が必要である。

また、お借入後にも各種手数料が発生する。例えば、繰上返済を行う場合、SMBCダイレクト(インターネットバンキング)を利用すれば一部繰上返済は無料だが、窓口(書面)で行うと16,500円(消費税込)かかる。全額繰上返済の場合は、SMBCダイレクトでも5,500円(消費税込)の手数料が必要となる。

金利種類の変更(固定金利特約の再設定を含む)については、SMBCダイレクトを利用すれば無料だが、窓口(書面)で行うと16,500円(消費税込)の手数料がかかる。これらの手数料は、返済計画を立てる際に考慮すべき重要な要素である。

その他、ライフイベントサポートプラン(住宅ローン返済額軽減サービス)の利用時には5,500円(消費税込)、不動産担保登記事項の変更時には11,000円から33,000円(消費税込)の手数料が発生する。また、諸証明書発行手数料として1回につき880円(消費税込)がかかる。

これらの手数料は、2022年7月1日現在の情報であり、将来変更される可能性がある。そのため、住宅ローン利用時には最新の手数料情報を確認することが重要である。

三井住友銀行の住宅ローンは、WEBサービスを活用することで手数料を抑えられる場合が多い。しかし、対面での手続きを好む顧客や、インターネットバンキングの利用に不安がある顧客にとっては、手数料面でデメリットとなる可能性がある。ローン利用の際には、自身の利用スタイルに合わせて手数料の発生を最小限に抑える工夫が必要である。

| 手数料種類 | 金額(消費税込) | 備考 |

|---|---|---|

| お借入時手数料 | 融資金額の2.2% | WEB申込専用住宅ローン |

| 一部繰上返済 | 無料 | SMBCダイレクト利用時 |

| 一部繰上返済 | 16,500円 | 窓口(書面)利用時 |

| 全額繰上返済 | 5,500円 | SMBCダイレクト利用時 |

| 全額繰上返済 | 22,000円 | 窓口(書面)利用時 |

| 金利種類変更 | 無料 | SMBCダイレクト利用時 |

| 金利種類変更 | 16,500円 | 窓口(書面)利用時 |

| ライフイベントサポートプラン | 5,500円 | – |

| 不動産担保登記事項変更 | 11,000円~33,000円 | 変更内容により異なる |

| 諸証明書発行 | 880円 | 1回につき |

三井住友銀行の住宅ローン申し込み方法と流れ

三井住友銀行の住宅ローンを申し込む際の方法や、申し込みから融資実行までの流れは、主にウェブを活用した効率的なプロセスとなっている。ここでは、その具体的な手順と注意点について解説する。

必要書類と準備

三井住友銀行の住宅ローン申し込みに必要な書類は、申し込みの段階によって異なる。事前審査の段階では、本人確認書類のみでの申し込みが可能である。具体的には、有効期限内の運転免許証が主な本人確認書類となる。運転免許証がない場合は、パスポートで代用できる。外国籍の顧客の場合は、住民票謄本または在留カード、特別永住者証明書が追加で必要となる。

本審査の段階では、より詳細な書類が要求される。住民票謄本(マイナンバー記載なし)、収入に関する書類(会社員の場合は源泉徴収票、確定申告者の場合は確定申告書と納税証明書)、物件に関する書類(不動産売買契約書、重要事項説明書、不動産広告チラシ、工事請負契約書、見積書など)が必要となる。これらの書類は、勤め先や役所、不動産会社などから取得する必要がある。

専門家のワンポイントアドバイス:

必要書類の準備は早めに始めることをおすすめします。特に収入証明書類や物件関連書類の取得には時間がかかることがあります。スムーズな審査のためにも、計画的な準備が重要です。

審査の流れと期間

三井住友銀行の住宅ローン審査は、主に5つのステップで進められる。すべての手続きがウェブ上で完結する「SMBC住宅ローンマイページ」を通じて行われるのが特徴である。

まず、事前審査の申し込みを行う。この段階では、借り入れに関する希望などの基本的な情報を入力する。次に、SMBC住宅ローンマイページを作成し、本人確認書類をアップロードする。事前審査の結果は、マイページやメールで通知される。

事前審査が通過した後、本審査の申し込みを行う。ここでは、購入予定の物件の詳細情報や、より詳細な借り入れ希望内容を入力し、必要書類をアップロードする。本審査が通過すると、住宅ローンの契約手続きに進む。最後に、指定の日にローン金額が顧客の口座に入金され、融資が実行される。

審査期間については具体的な記載がないが、ウェブを活用したスピーディーな対応が可能となっている。事前審査の申し込みは24時間いつでも可能であり、審査結果も迅速に通知される。ただし、本審査では提出書類の確認などに時間を要する可能性がある。

三井住友銀行の住宅ローン申し込みプロセスは、ウェブを最大限に活用することで、顧客の利便性を高めている。SMBC住宅ローンマイページを通じて、申し込み内容の確認や審査状況の確認が24時間可能であり、書類の提出もウェブ上で完結できる。これにより、時間や場所の制約を受けずに手続きを進められる点が大きな特徴である。ただし、インターネット環境や対応デバイスの準備が必要となるため、その点には注意が必要である。

まとめ:三井住友銀行の住宅ローン選びのポイント

三井住友銀行の住宅ローンは、メガバンクならではの安定性と充実したサービスが特徴である。ここでは、同行の住宅ローンの特徴や選び方のポイントを整理し、自分に合った選択をするための注意点を解説する。

三井住友銀行の住宅ローンを選ぶ際の最大のポイントは、デジタル技術を活用した利便性の高さである。SMBC住宅ローンマイページを通じて、申し込みから契約、その後の各種手続きまでをオンラインで完結できる点は、時間や場所の制約を受けたくない顧客にとって大きなメリットとなる。特に、繰上返済や金利種類の変更がオンラインで手数料無料で行える点は注目に値する。

金利面では、変動金利型、固定金利特約型、超長期固定金利型(全期間固定)の3種類から選択できる。自身のライフプランや金利の見通しに合わせて、適切な金利タイプを選ぶことが重要である。ただし、固定金利は他行と比較してやや高めに設定されている点には注意が必要である。

保障面では、8大疾病保障付住宅ローンやクロスサポート(連生団体信用生命保険付住宅ローン)など、充実した保障オプションが用意されている。これらのオプションは金利の上乗せが必要となるため、自身のニーズと費用対効果を慎重に検討する必要がある。

Oliveアカウントとの連携によるVポイントアッププログラムは、日常的な買い物でポイントが貯まる魅力的な特典である。また、ライフイベントサポートプランにより、一時的な返済額の軽減が可能な点も、長期的な返済計画を立てる上で考慮すべきポイントである。

申し込みの際は、必要書類の準備と、SMBC住宅ローンマイページの利用環境の確認が重要である。特に、本人確認書類や収入証明書類、物件に関する書類は事前に用意しておくことで、スムーズな手続きが可能となる。

比較検討の際は、金利だけでなく、諸費用や手数料、保障内容、サービスの利便性など、総合的な観点から判断することが大切である。特に、お借入時の手数料(融資金額の2.2%)は決して低くないため、借入額によっては大きな負担となる可能性がある。

三井住友銀行の住宅ローンは、デジタルサービスの活用に抵抗がなく、充実した保障を求める顧客に適している。一方で、対面でのきめ細かいサポートを重視する顧客や、極めて低い金利を求める顧客にとっては、他の選択肢も検討する価値があるだろう。最終的には、自身の生活スタイルやニーズ、将来の計画に照らし合わせて、最適な選択をすることが重要である。

- Q三井住友銀行の住宅ローンは、他のメガバンクと比べてどうですか?

- A

三井住友銀行の住宅ローンは、特に変動金利型で競争力のある金利を提供しています。また、オンラインサービスの充実度や保障の種類の豊富さでも特徴があります。

- Q固定金利と変動金利、どちらを選ぶべきですか?

- A

これは個人の状況やリスク許容度によって異なります。変動金利は当初の返済額を抑えられますが、将来の金利上昇リスクがあります。固定金利は安定性がありますが、金利が高めになる傾向があります。

- Q住宅ローンの審査にはどのくらいの時間がかかりますか?

- A

三井住友銀行では、WEBでの事前審査申込みを24時間受け付けており、審査結果も迅速に通知されます。ただし、本審査では提出書類の確認などに時間を要する場合があります。