金利は私たちの家計に大きな影響を与えるものだが、その決まり方についてよく知らない人も多いのではないだろうか。住宅ローンを組むとき、預金先を選ぶとき、あるいは投資を考えるとき、金利の仕組みを理解していれば、より賢明な選択ができるはずである。

この記事では、住宅ローンや個人向け国債、消費者向けローンなど、主要な金融商品の金利がどのように決められるのか、わかりやすく解説する。金利の決め方を知ることで、あなたの家計管理に役立つ新たな視点が得られるだろう。

住宅ローンの金利はどのように決まる?

住宅ローンは多くの人にとって人生最大の借入れである。その金利がどのように決まるのか、固定金利と変動金利の違いも含めてみていこう。

専門家のワンポイントアドバイス:

金利の種類によって、将来の返済額が大きく変わる可能性があります。ライフプランに合わせた選択が重要です。

金利の決まり方:全期間固定金利型住宅ローン

全期間固定金利型住宅ローンは、借入れ期間中、金利が変動しない商品である。この金利は一般的に10年物国債利回りを参考に決定される。金融機関は、この基準となる金利に加えて、自身の資金調達コスト、運営コスト、リスクプレミアム、利益マージンなどを考慮して最終的な金利を設定する。金融機関によって金利が異なるのは、コストや利益などの上乗せ分の差である。

借入期間が長くなるほど、将来の金利変動リスクも高まるため、一般的に長期の固定金利ほど高くなる傾向にある。

金利の決まり方:変動金利型住宅ローン

変動金利型住宅ローンは、一定期間ごとに金利が見直される商品である。この金利は短期プライムレートやTIBORなどの指標金利に連動して決定される。金融機関は指標金利の変動に応じて、定期的に適用金利は見直される。

変動金利型は、金利が上昇すると返済額が増加するリスクがあるが、金利が下がれば恩恵を受けられる可能性もある。金融機関にとっては金利変動リスクが軽減されるため、固定金利型と比べて金利が低めに設定されることが多い。

金利の決まり方:フラット35

フラット35は、住宅金融支援機構が提供する長期固定金利の住宅ローン商品である。その金利は、住宅金融支援機構が発行する住宅ローン担保証券(MBS)の金利を基準に決定される。

MBSの金利は市場金利(10年物国債利回りなど)をもとに決定され、それを基に翌月の適用金利が設定される。このため、フラット35の金利は、市場の動向を直接反映する形で毎月見直される。金融機関は、このフラット35の基準金利に一定の幅の範囲内で上乗せした金利を、顧客に提示することができる。

個人向け国債の金利はどのように決まるの?

個人向け国債には複数の商品タイプがあり、それぞれ異なる方法で金利が決定される。ここでは、おもな商品タイプごとの金利決定方法を解説する。

金利の決まり方:変動10年

変動10年は、半年ごとに金利が変動する国債商品である。この金利は、10年固定利付国債の入札結果を基に計算される。具体的には、利子計算期間開始日の前月までの最後に行われた10年固定利付国債の入札における平均落札価格を基に計算される複利利回りを基準金利とする。

適用利率は、この基準金利に0.66を乗じて算出される。ただし、計算結果は小数点以下第3位を四捨五入し、0.01%刻みで表示される。金利変動により下がったとしても、最低でも0.05%が保証されている。

少し難しい解説になったが、一般的な国債は固定金利のみであるため、変動10年は10年固定利付国債の価格をもとにするが、変動タイプであることなどを考慮して、金利は決定される。

金利の決まり方:固定3年と固定5年

固定5年と固定3年は、購入時に決まった金利が満期まで変わらない国債商品である。これらの金利は、それぞれ市場の5年物・3年物固定利付国債の利回りを参考に決定される。具体的には、募集期間開始日の2営業日前において、市場実勢利回りを基に計算した各期間の固定利付国債の想定利回りを基準金利とする。

適用利率は、この基準金利から一定の金利を差し引いて決定される。固定5年の場合は0.05%、固定3年の場合は0.03%を差し引く。ただし、いずれの場合も最低金利は0.05%に設定されており、それを下回ることはない。

専門家のワンポイントアドバイス:

個人向け国債は安全性が高い一方で、流動性に制限があります。資金の用途や期間を考慮して購入を検討しましょう。

消費者向けローンの金利決め方

自動車ローン、フリーローン、消費者金融などの消費者向けローンの金利決定プロセスについて、一般的な考え方を解説する。ただし、実際の金利決定は金融機関ごとに異なることに注意が必要である。

金利決定の基本的な仕組み

消費者向けローンの金利決定には、いくつかの共通する基本的な考え方がある。おもな基準となるのは、短期プライムレートや長期金利などの指標金利である。短期の変動金利商品の場合は短期プライムレートを、長期の固定金利商品の場合は10年国債の利回りなどの長期金利を参考にすることが多い。

金融機関は、これらの基準となる金利に加えて、自社の資金調達コストや運営コスト、想定されるリスク、目標とする利益などを考慮して最終的な金利を設定する。また、市場の競争状況や自社の経営方針なども金利決定に影響を与える要因となる。

金利を左右する重要な要素

消費者向けローンの金利に影響を与える要因は多岐にわたる。なかでも大きな影響を与えるのが、借り手の信用リスクである。金融機関は、借り手の年収や職業、返済履歴などを基に信用力を評価し、リスクが高いと判断された場合には金利が高く設定される傾向にある。

また、借入期間も重要な要因の一つである。一般的に、借入期間が長くなるほど金利は高くなる。これは、期間が長くなるほど将来の不確実性が高まり、金融機関にとってのリスクが増大するためである。

担保の有無も金利に影響する。たとえば、自動車ローンの場合、購入する車両が担保となるため、無担保のフリーローンと比べて金利が低く設定されることが多い。

ローン種類別の金利特徴

各消費者向けローン商品には、それぞれ特徴がある。自動車ローンは、車両という担保があるため、比較的低金利になりやすい。ただし、中古車の場合は新車よりも金利が高くなる傾向にある。これは、中古車の方が担保価値の下落リスクが高いためである。

フリーローンは、使途が自由であり、多くの場合担保も不要であるため、自動車ローンなどの目的が明確なローンよりも金利が高めに設定されることが多い。借り手の信用力評価がより重要になり、金利の幅も大きくなる傾向にある。

消費者金融は、一般的に最も金利が高くなる。これは、無担保で即日融資が可能という利便性の高さと、比較的信用リスクの高い顧客層を対象としているためである。ただし、貸金業法による上限金利規制があり、年利20%を超えることはない。

これらの商品別特徴を理解したうえで、自身のニーズと返済能力に合った商品を選択することが重要である。また、同じ種類のローンでも金融機関によって金利が異なるため、複数の金融機関で比較検討することをおすすめする。

専門家のワンポイントアドバイス:

消費者向けローンは便利ですが、金利が高いものも多いです。必要性を十分に検討し、計画的な借入れを心がけましょう。

金利決定の基本的な仕組み

ここまで見てきた各金融商品の金利決定方法には、共通する基本的な仕組みがある。それらを理解することで、金利の動きをより深く理解できるようになる。

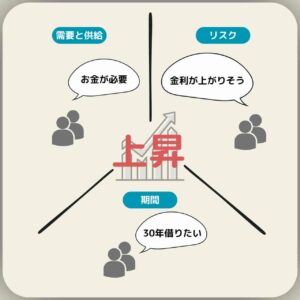

需要と供給から見る金利決定

金利は、お金の需要と供給のバランスによって大きく影響を受ける。たとえば、経済が好調で企業の資金需要が高まると、お金を借りたい人が増えるため金利は上昇傾向になる。逆に、景気が悪化して資金需要が減少すると、金利は下がる傾向にある。

また、中央銀行の金融政策も需給バランスに大きな影響を与える。金融緩和政策によってお金の供給量が増えると金利は下がり、引き締め政策によって供給量が減ると金利は上がる傾向にある。

リスクと金利の関係

金利には、貸し手が負うリスクが反映される。一般的に、リスクが高いほど金利は高くなる。たとえば、信用力の高い大企業への融資は比較的低金利になるが、財務状況が不安定な中小企業への融資は高金利になりやすい。

個人向けローンでも同様で、安定した収入がある人は低金利で借りられる可能性が高いが、収入が不安定な人は高金利になりやすい。また、担保の有無もリスクに影響する。住宅ローンは物件という担保があるため、担保のないフリーローンよりも金利が低くなる傾向にある。

借入期間と金利の関係

借入期間の長さも金利に影響を与える重要な要素である。一般的に、借入期間が長くなるほど金利は高くなる。これには主に二つの理由がある。

一つ目は、期間が長くなるほど将来の不確実性が高まり、貸し手のリスクが増大するためである。たとえば、30年の住宅ローンは、5年のローンよりも借り手の返済能力に関する不確実性が高い。

二つ目は、長期の資金を拘束することへの補償である。貸し手にとって、長期間資金を拘束することは機会損失のリスクがあるため、その分を金利に上乗せする傾向がある。

これらの基本的な仕組みを理解することで、金融商品の金利がなぜそのように決められているのか、より深く理解することができる。また、経済状況や市場の変化が金利にどのような影響を与えるかを予測する手がかりにもなるだろう。

まとめ:金利の決め方を理解して賢い選択を

金融商品ごとの金利決定方法と、金利決定の基本的な仕組みについて学んできた。これらの知識を活用することで、自分に合った金融商品を選ぶ際の判断材料とすることができる。金利の決め方を理解することは、より賢明な家計管理につながるのである。

住宅ローンの場合、固定金利型と変動金利型の特徴を理解し、自身のライフプランや金利の見通しに合わせて選択することが大切である。また、フラット35のような公的融資の仕組みも、選択肢の一つとして考慮に入れるとよいだろう。

個人向け国債については、変動10年と固定金利型(5年・3年)の金利決定方法の違いを把握したうえで、自身の資金運用の目的や期間に合わせて商品を選ぶことが重要である。市場金利の動向や経済状況を注視しつつ、適切なタイミングで購入を検討するとよい。

消費者向けローンに関しては、商品タイプごとの特徴を理解し、自身の信用力や返済能力を考慮したうえで選択することが大切である。また、複数の金融機関で金利を比較検討することで、より有利な条件を見つけられる可能性がある。

金利決定の基本的な仕組みである需要と供給のバランス、リスクと金利の関係、借入期間と金利の関係を理解することで、経済状況の変化が金利にどのような影響を与えるかを予測する力も身につく。これは、将来的な資金計画を立てる際にも役立つだろう。

金利は私たちの生活に密接に関わるものである。その決まり方を理解し、適切な判断ができるようになることで、より効果的な資産運用や借入れが可能となる。ただし、金融市場は常に変化しているため、最新の情報をチェックし、必要に応じて専門家のアドバイスを求めることも大切である。賢明な金融判断は、長期的な家計の健全性につながる。

- Q金利はなぜ経済状況によって変動するのですか?

- A

金利は資金の需要と供給のバランスを反映しています。好景気時は企業の資金需要が増加するため金利は上昇しやすく、不景気時は需要が減少するため金利は低下しやすくなります。また、インフレ率や中央銀行の金融政策なども金利変動の要因となります。

- Q長期の借入れと短期の借入れで、金利の決まり方に違いはありますか?

- A

はい、違いがあります。長期の借入れは将来の不確実性が高いため、一般的に金利が高くなります。短期の借入れは比較的リスクが低いため、金利も低めに設定されることが多いです。また、長期金利は経済の長期的な見通しを、短期金利は現在の経済状況をより反映する傾向があります。

- Q金融機関によって同じ種類のローンでも金利が異なるのはなぜですか?

- A

金融機関ごとに資金調達コスト、運営コスト、リスク評価基準、経営方針が異なるためです。また、市場での競争力を維持するための戦略も金利設定に影響します。さらに、顧客の信用力評価方法や、ターゲットとする顧客層の違いも金利の差を生む要因となっています。