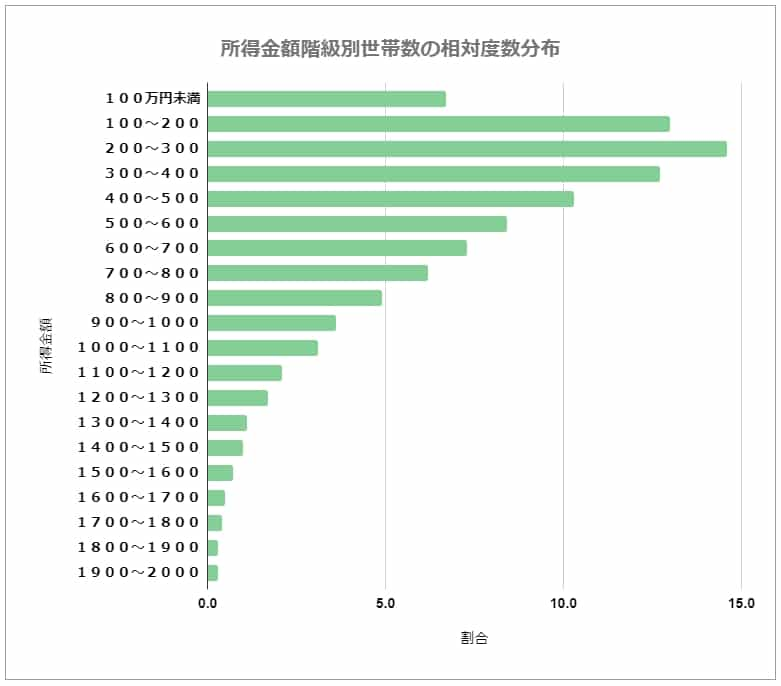

※所得には、社会保険料と税金が含まれます。

年収300万円の世帯は、全体で見ると、300万円以上400万円未満の12.7%や200万円以上300万円未満の14.6%の範囲に位置付けられ、合計すると27.3%の割合になります。この記事では、年収300万円の単身世帯を想定して、手取額や家計の管理方法、年収をワンランクアップさせる方法について解説します。

年収300万円の単身世帯の手取額と支出内訳

年収300万円の単身世帯について、手取額や家計内訳はどうなっているか、具体的に解説していきます。社会保険料や所得控除によって、手取額は変動しますが、手取額のシミュレーションから節約ポイントを理解することで、家計の管理を強化できます。

年収300万円の手取額

手取額の計算は、基礎控除額や加入している社会保険の種類によって異なります。年収300万円の範囲の場合、毎月の手取額は20万円前後、年額では200万円程度になるでしょう。

年収300万円の家計モデル

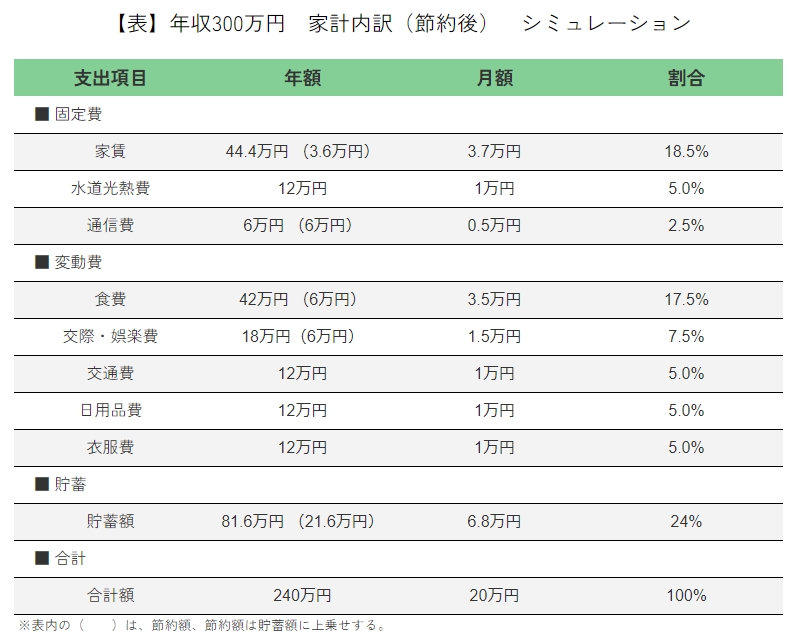

年収300万円の手取額を参考に、わかりやすく月額20万円、年額240万円を手取額とした、家計の内訳をシミュレーションしました。

家計簿をつけることで、自分の収入がどこにどれだけ使われているのかが明確になります。支出は大きく以下の3つに分類できます。

- 固定費:家賃、水道光熱費、通信費、保険料など、毎月ほぼ一定の金額が発生する費用

- 変動費:食費、日用品費、交際費、趣味・娯楽費など、自分の生活スタイルによって変動する費用

- 貯蓄:将来に備えて蓄えるお金。貯金や投資に回す部分

固定費と変動費の割合を把握し、無駄な出費がないか、節約の余地がないかをチェックすることが、支出見直しの第一歩です。

また、手取り額に対して固定費の割合が高すぎると、生活が苦しくなります。理想は手取り額の50%以下に抑えること。変動費は節約次第で減らせる部分なので、ここを見直すことで貯蓄を増やすことができます。

このように、家計内訳の各項目の意味と、全体バランスの目安を示すことで、支出見直しの意義が伝わりやすくなると思います。内訳を具体的に言語化することで、読者が自分の家計と照らし合わせながら読み進められるでしょう。

無駄な支出の見つけ方と節約のコツ

家計内訳を見ると、固定費は家賃が年間48万円、水道光熱費が年間12万円、通信費が年間12万円となっています。変動費では、食費が月4万円(年間48万円)、交際費・娯楽費が年間24万円といった具合です。これらの金額を元に、効果的な節約方法を考えてみましょう。

- 固定費の節約ポイント:

- 家賃48万円:現在の家賃が手取り額の20%以上なら、引っ越しを検討。月3,000円安い物件に住み替えれば、年間3.6万円の節約に。

- 通信費12万円:格安SIMに切り替えて、年間6万円以上の節約を目指す。データ通信量を抑えるため、Wi-Fiを積極的に活用。

- 変動費の節約ポイント:

- 食費48万円:自炊を中心に、月4万円を3.5万円に抑える。買い物はまとめ買いで割引を活用。食材を無駄にしないよう、計画的に消費する。年間6万円の節約を目標に。

- 交際費・娯楽費24万円:年間6万円の節約を目指す。外食は月1~2回程度に。娯楽は割引チケットを活用したり、無料イベントに参加したりして、出費を抑える。

固定費で年間9.6万円、変動費で年間12万円の節約を実現すれば、合計21.6万円をさらに貯蓄に回せます。

金額を正確に把握した上で、具体的にどの支出項目でいくら節約するかを示すことで、より実践的で分かりやすい解説になったかと思います。このように、家計内訳の金額に基づいて節約方法を提案することで、年収ごとの記事に差別化を図ることができます。読者は自分の家計に近い事例を参考にしながら、節約の取り組みを進められるでしょう。

節約後の家計内訳を確認してください。

このように簡単に節約できないかもしれませんが、自身の状況に合わせて一つひとつ改善してみてください。

スキルアップやサイドビジネスで年収500万円に

現在の年収300万円から、500万円までアップすることを目標とします(当初は、350万円や400万円を目標にしてもいいでしょう)。

月額では約10万円の増収を目指す必要があります。単身生活は一定の時間的余裕があり、リスクを恐れずに挑戦できる機会が多いのがメリットです。

一方で、限られた収入からの投資余力には課題もあります。このような単身世帯の特性を踏まえ、以下の3つの選択肢を組み合わせることで、計画的な年収アップを狙います。

現職でのスキルアップ

年収アップの最も基本的な方法は、現職でのスキルアップです。勤務先で求められる高度なスキルを身につけ、付加価値を高めることで、昇給・昇格のチャンスが広がります。

具体的には、平日の残業時間や休日を活用して、オンライン講座などを受講し、実務に役立つスキルを身につけます。

たとえば、営業職であれば最新の営業手法を学ぶことで、確実に売上実績を伸ばせます。会社内の育成プログラムだけでは学べない知識や経験を得られます。中小企業に勤める方は特に、営業職や販売職で活躍すれば、昇給・昇格のチャンスが巡ってくる可能性が高くなります。

会社の研修制度を通して学ぶ機会が多いなら、当該制度を利用するのも賢明です。研修費用の会社負担を受けられるメリットがあり、着実にスキルを高められます。

このようなスキルアップを通じて、現在の年収300万円から400万円水準までの年収アップを狙います。具体的には、月額3万円程度の増収を見込みます。

自己啓発の機会を確実に作り、着実にスキルと実績を積み重ねていけば、現職での年収アップのチャンスは確実に広がっていくはずです。

副業・サイドビジネス

収入の柱を増やし、年収アップを狙う有効な手段が副業・サイドビジネスです。会社が副業を認めていることを確認する必要はありますが、単身世帯ならではの時間的余裕を活かせば、プラスアルファの収入を得られる可能性があります。

身につけたスキルを活かせるのであれば、フリーランスの単発案件に挑戦してみるのも一案です。Webデザインやライティング、プログラミングなどの分野で収入を得られるチャンスがあるでしょう。

また、空いた時間を利用して自身のネットショップを開設したり、YouTubeチャンネルで収益を上げたりするのも現実的な選択肢です。トレンドに合わせた加工食品や雑貨の販売、自身の特技を活かした教則動画の投稿などがヒットすれば、安定した副収入源となり得ます。

ただし、副業には収入の減少や健康面でのリスクが存在します。無理のない範囲で着手し、一定の貯蓄を確保してからスタートするのがベターでしょう。時間管理も重要になってきます。

このように副業に取り組めば、フリーランス案件で月6万円程度の収入を賄えるかもしれません。本業の収入に上乗せすることで、計画的に年収アップを実現できるはずです。

副業により、本業では気づかなかった自身の能力に気づくことがあります。本業とは異なる分野に挑戦することで、転職による収入アップにつながる可能性も生まれます。

転職による年収アップ

スキルと実績があれば、転職で一気に年収アップを狙うことができます。同業種であれば経験を活かしやすく、異業種であれば新たな挑戦となります。

同じ業界、業種内で転職するメリットは、長年培ったスキルや経験を活かせる点にあります。営業職から同業他社の営業職へ転職すれば、即戦力として高い評価を得られる可能性があります。勤め先の年収が平均を下回るなら、年収400万円を上回るポストに付くチャンスがあるでしょう。

異業種に転職すれば、まったく新しい環境でのキャリア構築が可能になります。たとえば、小売業から金融業界に転職すれば、それまでの経験を生かしつつ、高度なスキルが求められる新しい仕事に就けるかもしれません。

IT業界やコンサルティング業界などの専門職に転職すれば、500万円を超える年収も視野に入るでしょう。ただし、分野によっては一定の学習コストが発生する点は留意が必要です。

いずれの場合でも、中途採用求人サイトで自身のスキルにマッチした求人を探すことから始めましょう。転職エージェントを活用すれば、年収交渉や面接対策もサポートしてくれます。転職一時金の準備や、リスク許容度の確認も欠かせません。

賢明に転職活動を行えば、現在の300万円から月8万円以上の収入アップも夢ではありません。転職は確かにリスクを伴いますが、将来の大きな飛躍につながる選択肢でもあります。

年収300万円の老後の年金はいくら?公的年金の仕組みと受給額

老後の生活を支える公的年金。でも、国民年金と厚生年金の違いを理解していますか?自分はどちらに加入していて、将来いくらもらえるのかを知ることが大切です。ここでは、公的年金の仕組みと受給額の計算方法をわかりやすく解説します。

国民年金と厚生年金の違いって何?

国民年金と厚生年金は、加入対象者や保険料、給付内容などが異なります。まず、国民年金は日本に住む20歳以上60歳未満のすべての人が加入するのに対し、厚生年金は会社員やサラリーマンなどが加入します。

保険料は、国民年金が定額制なのに対し、厚生年金は収入に応じて変動します。給付内容も、国民年金が基礎年金のみなのに対し、厚生年金は基礎年金と報酬比例部分の2階建てになっています。自分がどちらの年金に加入しているかを確認し、それぞれの特徴を理解しておくことが大切です。

国民年金の保険料は、月額16,980円(2024年度)で定額制です。一方、厚生年金の保険料は、標準報酬月額と標準賞与額に保険料率(18.3%)を乗じて算出され、労使折半で負担します。なお、標準報酬月額と標準賞与額について、厳密に言えば、月給や賞与とは異なります。

年収300万円なら、年金額は約15万円

年収300万円(月収25万円)の単身世帯の場合、国民年金と厚生年金の受給額はそれぞれ以下のように試算できます。

- 国民年金(老齢基礎年金):

保険料納付済期間480月(40年)、保険料全額納付の場合、満額の老齢基礎年金を受け取ることができます。2024年度の満額は、月額68,000円(年額816,000円)です。 - 厚生年金(老齢厚生年金):

標準報酬月額25万円、加入期間480月(40年)とすると、次の計算式で求められます。

老齢厚生年金の年金額 = 平均標準報酬額 × 生涯平均手取り月額 × 480月 ÷ 12

= 250,000円 × 0.7125/1000 × 480月 ÷ 12

= 85,500円(年額1,026,000円)

国民年金と厚生年金を合わせると、年額1,807,700円(月額約15万円)の年金受給額となります。ただし、これは40年間フルタイムで働いた場合の試算です。

実際の受給額は、加入期間や保険料納付状況によって変動します。

また、老後の生活費とのギャップを考えることも重要です。仮に老後の生活費を月20万円とすると、年金だけでは月5万円の不足が生じます。この差を埋めるために、年金受給開始までに準備が必要です。

年金受給額と老後の生活費を比較し、ギャップを認識することで、自分に必要な資産形成の目標額が明確になります。

年金だけでは不安?不足分を補う方法

年金受給額と老後の生活費を比較すると、ギャップが生じる可能性が高いことがわかります。この差を埋めるためには、自助努力が欠かせません。ここでは、年金を補完する代表的な方法をいくつか紹介します。

- iDeCo(個人型確定拠出年金)の活用:iDeCoは、自分で掛金を拠出し、運用成果によって将来の受取額が決まる年金制度です。掛金は全額所得控除の対象となり、税制優遇メリットがあります。

- 個人年金保険への加入:個人年金保険は、老後の生活資金を確保するための私的年金の一つです。掛金の一部は生命保険料控除の対象となり、税制面でのメリットがあります。

- NISAの利用:NISAは、長期的な資産形成を支援する制度です。一定の投資枠内であれば、投資収益に対する税金が非課税となります。

- 積立投資の実践:投資信託などを活用した積立投資は、長期的・分散的に資産を積み増していく方法です。時間分散効果によってリスクを抑えながら、着実に資産を増やすことができます。

資産運用には一定のリスクが伴いますが、長期的な視点を持ち、自分に合った方法を選択することが大切です。年金を補完する資産形成を早期から始めることで、豊かな老後を迎える準備ができるでしょう。

まとめ

年収300万円の単身世帯は、手取り額や支出内訳を把握し、無駄な出費を見直すことが家計管理の第一歩です。同時に、スキルアップや副業などで年収アップを目指すことも重要です。将来に備え、計画的な貯蓄と運用にも取り組みましょう。自分の人生を主体的に設計し、望む未来を実現するために、今できることから一歩ずつ前進していきましょう。