高齢化が進む中、親の介護は誰もが直面する可能性のある問題である。介護には多額の費用がかかり、家計に大きな影響を与える。また、介護の担い手は身体的・精神的な負担も大きい。親の介護を見据えて、早めに資金計画を立て、必要な知識を身につけておくことが重要である。本記事では、親の介護に備えた費用の目安と対策について解説する。

親の介護に備えることの重要性

高齢化が進む日本社会において、親の介護はもはや他人事ではない。平均寿命の延伸に伴い、介護を必要とする高齢者の数は年々増加している。厚生労働省の調査によると、2025年には65歳以上の高齢者の5人に1人が介護を必要とする状況になると予測されている。

介護が必要になった場合、家計に与える影響は小さくない。介護サービスの利用には多額の費用がかかり、働き盛り世代の子供が仕事を辞めて介護に専念せざるを得ないケースも少なくない。介護離職による収入の減少と介護費用の増大は、家計を圧迫する大きな要因となる。

また、介護は身体的・精神的な負担も大きい。特に、核家族化が進んだ現代社会では、介護の担い手は配偶者や子供に限られることが多い。介護疲れによる健康被害や、介護と仕事の両立の難しさから、介護する側のQOLが低下するリスクも懸念される。

専門家のワンポイントアドバイス:

介護リスクに備えることは、自身のライフプランを守るために不可欠である。親の介護を見据えて、早めに資金計画を立て、必要な知識を身につけておくことが重要である。介護保険制度の理解を深め、適切な介護サービスを選択できるようにしておくことも大切である。

親の介護は、誰もが直面する可能性のある現実の問題である。介護に備えることは、親孝行であると同時に、自分自身の人生を守ることにもつながる。将来の介護リスクを見据え、計画的に準備を進めていくことが望まれる。

介護にかかる費用の目安

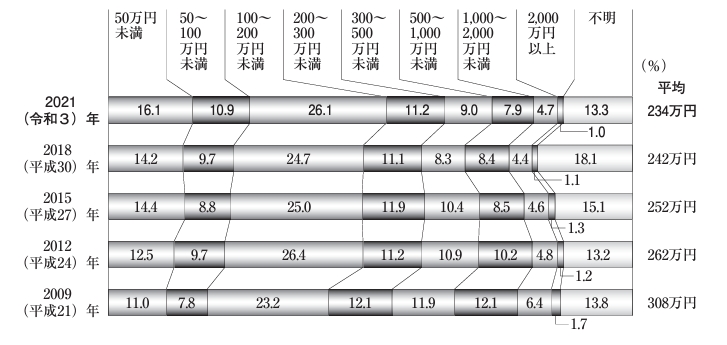

<図> 世帯主または配偶者が要介護状態となった場合の必要資金(初期費用)

※出典:生命保険文化センター「2021(令和3)年度生命保険に関する全国実態調査」より抜粋

介護が必要になった際の初期費用は、100~200万円未満が最も多く、次いで50万円未満、200〜300万円と続く。2021年では、50万円未満が16.1%、50〜100万円が10.9%、100〜200万円が26.1%を占めている。一方、2,000万円以上の高額な初期費用を要する割合は1.0%と少数である。

介護サービスの利用を開始する際には、住宅改修や福祉用具の購入など、一定の初期費用が発生する。多くの場合、数十万円から200万円程度の費用が必要であると言える。

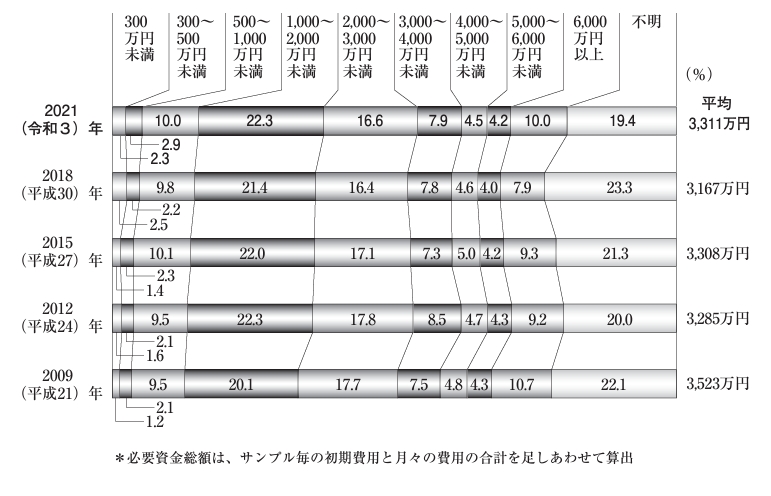

<図> 世帯主または配偶者が要介護状態となった場合の必要資金総額

※出典:生命保険文化センター「2021(令和3)年度生命保険に関する全国実態調査」より抜粋

介護にかかる総費用は、平均が3,311万円で、1000~2000万円未満が22.3%と最も多く、2000~3000万円未満の16.6%、500~1000万円未満・6000万円以上の10.0%と続く。

介護費用総額は、介護期間や必要なサービスの種類・頻度によって大きく異なる。一般的に、介護期間が長期化するほど、総費用は増加する傾向がある。

公的介護保険制度の概要

介護保険制度は、高齢者の介護を社会全体で支える仕組みである。40歳以上の国民が被保険者となり、保険料を納付する。要介護状態になった場合、要介護認定を受けることで、介護サービスを利用できる。

介護保険の被保険者と受給要件

介護保険の被保険者は、65歳以上の第1号被保険者と、40〜64歳の第2号被保険者に分けられる。第1号被保険者は、要介護状態になった場合に受給資格を得る。第2号被保険者は、特定の疾病(加齢に起因する病気)により要介護状態になった場合に受給資格を得る。

介護保険サービスの種類と自己負担

介護保険サービスには、在宅サービスと施設サービスがある。在宅サービスには、訪問介護、通所介護、短期入所生活介護などがある。施設サービスには、介護老人福祉施設(特別養護老人ホーム)、介護老人保健施設、介護療養型医療施設などがある。サービスの利用には、原則として1割から3割の自己負担が必要である。

専門家のワンポイントアドバイス:

介護保険制度を上手に活用することで、介護費用の負担を軽減できる。要介護認定を受け、適切な介護サービスを選択することが重要である。また、介護保険制度では対象とならないサービスもあるため、介護保険だけでなく、その他の公的支援制度や民間サービスも併せて活用することをおすすめする。

介護費用に備える方法

介護に必要な費用に備えるには、様々な方法がある。主な方法として、貯蓄・投資による資金準備、民間介護保険の活用、リバースモーゲージの利用が挙げられる。これらの方法を組み合わせることで、より効果的に介護費用に備えることができる。

貯蓄・投資による資金準備

介護費用に備える最も基本的な方法は、日頃から計画的に貯蓄や投資を行うことである。定期的に一定額を貯蓄に回したり、長期的な視点で投資を行ったりすることで、介護に必要な資金を準備できる。ただし、介護費用は予想以上に高額になる可能性があるため、十分な資金準備が必要である。

民間介護保険の活用

公的介護保険だけでは、介護費用を十分にカバーできない場合がある。そのような場合、民間介護保険を活用することで、介護費用の負担を軽減できる。民間介護保険には、介護費用を保険金として受け取れるタイプと、介護サービスを直接提供するタイプがある。自身のニーズに合った商品を選ぶことが重要である。

リバースモーゲージの利用

リバースモーゲージは、自宅を担保にして融資を受ける制度である。自宅に住み続けながら、介護費用に必要な資金を得ることができる。借入金は、利用者の死亡時に自宅を売却することで返済する。ただし、借入金が増えるほど、相続人が受け取れる遺産が減少するリスクがあるため、注意が必要である。

親の介護に備えたライフプランの見直し

親の介護に備えるには、自身のライフプランを見直すことが重要である。介護リスクを踏まえた資産運用、ワークライフバランスの再設計、兄弟姉妹との役割分担の調整など、様々な観点からライフプランを見直す必要がある。

介護リスクを踏まえた資産運用

親の介護に備えて、資産運用の方針を見直すことが重要である。介護費用に備えるために、安全性の高い資産を中心に運用することが望ましい。また、介護が必要になった場合に備えて、流動性の高い資産を一定程度確保しておくことも大切である。

ワークライフバランスの再設計

親の介護と仕事の両立は、肉体的にも精神的にも大きな負担となる。介護に備えて、ワークライフバランスを見直し、柔軟な働き方を検討することが重要である。例えば、在宅勤務やフレックスタイム制の導入、休暇の取得などを通じて、介護と仕事を両立しやすい環境を整備する。

兄弟姉妹との役割分担の調整

親の介護は、兄弟姉妹で協力して行うことが望ましい。介護に備えて、兄弟姉妹との役割分担を事前に調整しておくことが大切である。それぞれの生活状況や能力を踏まえて、公平な役割分担を決めることが重要である。

専門家のワンポイントアドバイス:

親の介護に備えて、早めにライフプランを見直すことが大切である。介護が必要になってから慌てて対応するのではなく、事前に準備をしておくことで、スムーズに介護に移行できる。また、ライフプランの見直しは、定期的に行うことが重要である。

まとめ

親の介護に備えるには、介護費用の目安を把握し、計画的に準備することが重要である。公的介護保険制度や介護サービスを理解し、貯蓄・保険・資産活用など、多面的な対策を講じる。親の介護リスクを踏まえ、ライフプランを柔軟に見直すことが、安心で充実した老後につながる。

- Q親の介護に備えて、いつごろからライフプランの見直しを始めたらよいでしょうか?

- A

親の介護に備えたライフプランの見直しは、できるだけ早い段階から始めることをおすすめします。具体的には、親が60歳代後半から70歳代前半ごろに差し掛かったら、介護リスクを意識してライフプランを見直し始めるとよいでしょう。ただし、親の健康状態によっては、もっと早い段階から準備を始める必要があります。

- Q兄弟姉妹と親の介護の役割分担を話し合う際、どのような点に注意したらよいでしょうか?

- A

兄弟姉妹で親の介護の役割分担を話し合う際は、お互いの生活状況や能力、意向を十分に考慮することが大切です。一人に負担が偏らないよう、公平な役割分担を心がけましょう。また、役割分担は柔軟に調整できるようにしておくことも重要です。介護の状況は時間とともに変化するため、定期的に話し合いの場を設けて、役割分担を見直すようにしましょう。

- Q親の介護費用に備えるため、資産運用の方針を見直したいと考えています。どのような点に注意したらよいでしょうか?

- A

親の介護費用に備えた資産運用では、安全性と流動性を重視することが大切です。リスクの高い運用は避け、元本が保証される商品や、換金性の高い商品を中心に選ぶようにしましょう。また、介護が必要になった際に速やかに資金を引き出せるよう、一定の流動性は確保しておくことが重要です。資産運用の見直しに際しては、専門家のアドバイスを求めることをおすすめします。