年収600万円世帯の貯蓄や資産形成について、具体的な数字を知りたいと考えている人は多いだろう。同じ年収でも年代や家族構成によって資産形成の特徴は大きく異なる。

この記事では、年収600万円世帯の平均的な貯蓄額や資産状況を、データをもとに解説する。これにより、自身の資産形成の現状把握や今後の方向性を考えるヒントが得られる。

年収600万円世帯の貯蓄の実態

年収600万円の貯蓄額はどのくらいだろうか。ここでは、年収500~750万円のデータをもとに、年収600万円の資産状況の実態について確認していく。

専門家のワンポイントアドバイス:

毎月の貯蓄は、平均を目標にするのではなく、まずは3%から始めてみましょう。

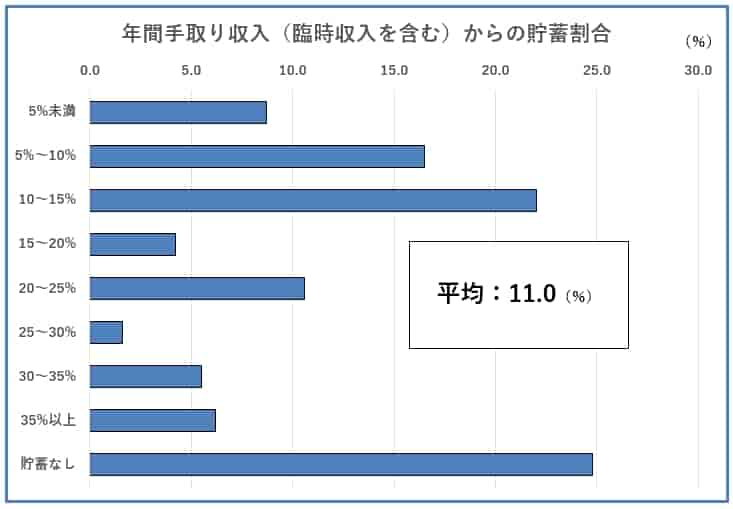

年間手取り収入からの貯蓄割合は平均11%

年収500~750万円世帯における年間手取り収入からの平均貯蓄率は11.0%である。貯蓄割合の分布を見ると、10~15%が最も多く、次いで5~10%となっている。一方で貯蓄なしの割合も高く、同一年収帯であっても貯蓄行動には大きな差異が見られる。

年収600万円の場合、平均の11%を目標に貯蓄するといいだろう。これ以上貯蓄しているなら、優秀と言えそうだ。

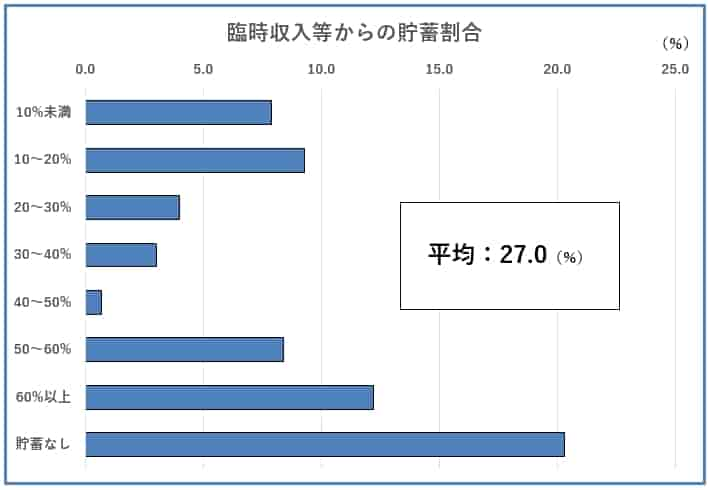

臨時収入からの貯蓄割合は平均27%

臨時収入からの平均貯蓄率は27.0%であり、年間手取り収入からの貯蓄率と比較して高い水準となっている。分布を見ると「60%以上」の高い貯蓄率の層と「貯蓄なし」の層に二極化している傾向が見られる。

子育て世帯などは、毎月のやり繰りでクレジットカードを使用したり、赤字になったりした場合に賞与で調整するケースも多いだろう。

年収600万円はどのような資産を持っているか

金融商品の保有状況を見ると、預貯金と定期性預貯金が各々約250万円、合計で約500万円となっている。また株式保有も約240万円と同程度の水準である。生命保険は約150万円、投資信託は約100万円の保有となっており、安全資産と投資性資産を組み合わせた資産形成が行われている。

株式の保有額が、投資信託と比べると多いことから、積極的な資産形成を試みていることがうかがえる。預貯金額が年間の手取額相当額あることから、緊急用資金としていつでも使える流動性の高い資産も確保している。

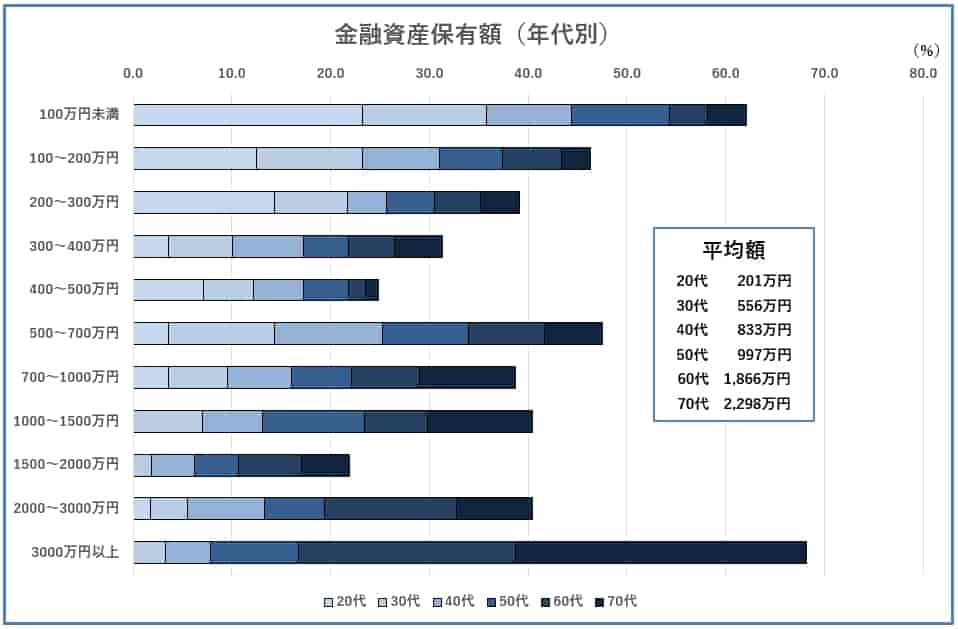

年収600万円を年代別資産額で実態を確認しよう

年代別の金融資産保有状況を見ると、20代の平均保有額は201万円、30代は556万円、40代は833万円となっており、年齢層が上がるにつれて保有額も増加する傾向が見られる。50代では997万円、60代では1,866万円、70代では2,298万円となっている。

これは、たとえば、調査時点で70代・年収600万円であれば、現役時代の年収はもっと高かった可能性があり、現在、40代の人が70代で2,000万円の貯蓄が可能というわけではない。自身の年代で平均額を確認するだけでいいだろう。

年代別の特徴:年収600万円の資産形成

年齢層によって資産形成の特徴は大きく異なる。それぞれの年代における特徴を見ていこう。なお、あくまでもデータの範囲は500万円~750万円であり、年収600万円はこの結果の平均になると想定して解説する。

専門家のワンポイントアドバイス:

同じ年代の平均値を気にしすぎず、自分のペースで資産形成を進めることが大切です。

20代の資産形成の現状と特徴

年収600万円・20代世帯の金融資産保有額は平均201万円となっている。

この年代では、預貯金を中心とした資産形成が中心である。毎月の手取り収入からは11%、ボーナスなどの臨時収入からは27%を目安に貯蓄することが、同年収帯の平均的な行動となっている。

また、若いうちから投資を始める傾向も見られ、投資信託や株式などの金融商品にも少しずつ資金を配分している。ただし、リスクの観点から、まずは安全性の高い預貯金で基盤を作ることが重要である。

30-40代における資産形成の実態

30代の平均保有額は556万円、40代は833万円となっている。ただし、これはあくまで調査時点で年収600万円の世帯の平均値であり、年齢とともに収入が増える可能性もある点に注意が必要である。

この年代では、預貯金に加えて株式投資や投資信託など、より積極的な資産形成を行う傾向が見られる。また、生命保険の保有額も増加し、家族形成に合わせたリスク管理も意識されている。

50代以降の資産形成の傾向

50代の平均保有額は997万円となっており、60代では1,866万円、70代では2,298万円と年齢が上がるにつれて保有額は増加している。

ただし、これらの数値はあくまでも現在年収600万円の世帯の平均値である。たとえば、70代で年収600万円の場合、現役時代はもっと高い年収だった可能性もあり、単純な比較はできない。

この年代では、退職後の生活を見据えた資産形成が重要となる。預貯金や債券など安全性の高い金融商品の比率を上げつつ、年金受給までのつなぎ資金の確保も意識されている。

家族構成別の特徴:年収600万円の資産形成

家族構成によって資産形成の特徴は大きく異なる。それぞれの世帯における特徴を見ていこう。

専門家のワンポイントアドバイス:

家族構成が変わる前に、半年分程度の生活費を貯蓄しておくと安心です。

独身世帯の資産形成における特徴

独身世帯では、基本的な生活費以外の支出を抑えやすいため、計画的な資産形成が可能である。データを見ると、毎月の手取り収入からの貯蓄率11%、ボーナスからの貯蓄率27%という平均値を上回る傾向にある。

金融商品の保有状況では、預貯金に加えて投資信託や株式など、より積極的な運用を行う傾向が見られる。ただし、将来の結婚や住宅購入などのライフイベントに備え、急な出費にも対応できる流動性の確保も重要である。

子育て世帯の資産形成の実態

子育て世帯では、教育費や生活費など固定的な支出が大きくなる傾向にある。そのため、毎月の手取り収入からの貯蓄は平均を下回ることも多い。

一方で、臨時収入からの貯蓄は重視される傾向にある。ボーナスなどで27%程度を貯蓄に回し、教育費の積立や将来の資金需要に備えている。金融商品の選択では、安全性と流動性を重視し、預貯金の比率が高くなる特徴がある。

共働き世帯の資産形成の状況

共働き世帯では、世帯収入の増加により貯蓄余力が高まる。ただし、保育費用や家事支援サービスの利用など、追加的な支出も発生する点に注意が必要である。

金融商品の保有状況を見ると、預貯金による安全性の確保に加え、収入に余裕がある分、投資信託や株式などにも資金を振り分けている傾向が見られる。また、生命保険など、リスク管理の面でも手厚い対策を講じやすい特徴がある。

まとめ:年収600万円世帯の資産形成で考えるべきこと

年収600万円世帯の資産形成では、毎月の手取り収入から平均11%、ボーナスなどの臨時収入から27%程度を貯蓄に回していることがわかった。また、年代や家族構成によって資産形成の特徴は大きく異なっている。

ただし、これらの数値はあくまでも平均値である。重要なのは、自身の年代や家族構成に応じた資産形成の計画を立てることである。たとえば、同じ年収でも独身世帯と子育て世帯では貯蓄できる金額は異なり、20代と50代では保有する金融商品の組み合わせも変わってくる。

資産形成を効果的に進めるには、単なる数値目標ではなく、ライフプランに基づいた計画が必要となる。具体的な生活設計や将来の資産形成については、「年収600万円のライフプラン」を参考にしていただきたい。

よくある質問

- Q平均より貯蓄額が少ないのですが、焦る必要はありますか?

- A

いいえ、焦る必要はありません。年齢や家族構成によって貯蓄できる金額は大きく異なります。まずは毎月の積立から始めましょう。

- Q臨時収入は全額貯蓄すべきでしょうか?

- A

データでは平均27%を貯蓄に回しています。生活の状況に応じて、無理のない範囲で設定するのがおすすめです。

- Q預貯金と投資の配分はどうすればよいですか?

- A

データを見ると、年収600万円世帯では預貯金が約500万円、投資が約340万円(株式240万円+投資信託100万円)となっています。ただし、これはあくまで平均値で、年齢や家族構成に応じて調整が必要です。